在新冠危机之后,美国利用美元作为世界最大储备货币的地位,通过“美元潮汐”方式对其他经济体进行收割的现象似乎正在变成现实。各经济体都

在新冠危机之后,美国利用美元作为世界最大储备货币的地位,通过“美元潮汐”方式对其他经济体进行收割的现象似乎正在变成现实。各经济体都面临着巨大的压力,日元兑美元的汇率已经跌至1986年以来的低点。

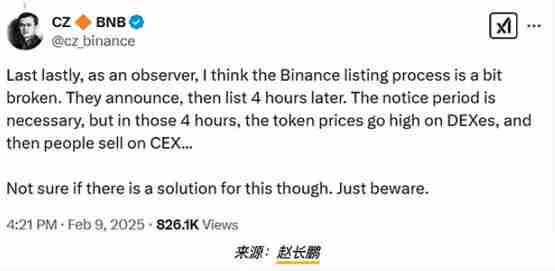

适合国内用的虚拟币交易所

6月5日,加拿大降息,6月6日欧元区也跟随降息,但美联储却迟迟不降息。有人说,这是因为日元汇率还没有崩溃,美国还没有吃饱。欧洲和加拿大都撑不住了,只有美国还能撑得住,导致美元指数持续上涨,给权益市场带来了巨大的压力。

在这种宏观金融的巨大压力下,6月份的加密资产市场结束了5月的反弹,下跌了7.12%,继续进行着BTC创下历史新高后的深度调整。这种调整已经持续了接近4个月,整个加密市场鲜有独立行情的板块出现。

资金方面,虽然稳定币的流入在6月有所恢复,达到8.56亿美元,但依然保持在低位。ETF通道的资金流入为6.41亿美元,远低于上个月的19亿美元。

链上活动呈现出两极分化的趋势。一方面,BTC的数据持续恶化;另一方面,Ethereum和Solana等公链依然活跃。这些数据让人们相信,牛市依然存在,市场的热情并未完全冷却。

宏观金融

6月12日,美国发布了5月的CPI数据,较4月下降了一个百分点至3.3%,低于3.4%的预期值。在高利率环境下,美国CPI已连续两个月下降。与此同时,企业侧的PMI数据从49.2%跌至48.7%,加速收缩,这也为CPI的下行提供了支撑。

经济数据的下行超出了市场预期,提升了降息的预期,使得纳斯达克指数继续反映降息预期。最终,纳指在6月上涨了5.69%,实现了连续两个月的上涨。标普500指数虽然没有像纳指那样强势创出历史新高,但也维持了月度上涨的态势。

6月7日公布的新增非农就业数据大大超出了预测值(18.2万),达到了27.2万人。市场指出这一数据在统计口径方面存在较大问题,有打压降息预期的嫌疑。

市场在选择自己愿意相信的方向,比如降息。利率互换市场仍然有资金押注2024年两次降息,瑞银则声称市场低估了本轮降息的幅度,甚至预言“首降”依然在9月。在美元指数突破106的背景下,纳指依然不断创出新高,这些做多资金是在根据自己的判断下注。

而美国政府和美联储在6月放出的“鹰派”言论可能达到了今年以来的最大剂量。财政部长耶伦称“看不到美国即将进入衰退的迹象”,而美联储理事鲍曼则强调“通胀仍有上行风险,2024年或零降息”。

虽然CPI连续两个月下行,但就业数据的强劲使得美联储可以争取到更多的时间维持高利率,等待CPI向2%靠拢。

美元的高利率环境使得全球资本市场承受巨大压力,加密市场也不例外。EMC Labs认为,伴随BTC创出历史新高,部分投资者锁定收益持续卖出,而高企的美元利率使得流入加密资产市场的资金大幅减少,最终导致卖压无法被足够买力吸收。这是目前加密市场无法有效突破,甚至不断挑战调整箱体下沿的根本原因。

加密市场

6月,BTC开于67473.07美元,收于62668.26美元,全月下跌了4804.15美元,跌幅为7.12%,振幅为20.10%,成交量连续3个月萎缩。

6月,BTC与纳指走势出现背离,在纳指强势上涨5.69%的背景下,BTC全月下跌了7.12%,将5月的反弹丢失了大部。

技术面上,受Mt.GOX交易所BTC发放及德国政府抛售BTC消息影响,BTC价格在6月24日回踩了去年10月以来的上升趋势线并触底反弹。同日,BTC价格也完成了对新高盘整区间下沿(亦即58000美元)的回踩。这两大技术趋势线的支撑相对较强,之后BTC价格反弹至63000美元之上,短期内无需担忧,但中期依然迷惘。

受ETF即将批复的预期影响,ETH走势略强于BTC。本月ETH/BTC交易对基本保存了5月ETH反弹的成果,并未大幅回吐,表明场内产业资本仍在押注ETH ETF的上线交易。

ETH ETF大概率在7月批准交易,然而在目前资金严重不足的背景下,一旦利好兑现,ETH可能短时会迎来较大抛压。正式交易之后,ETH ETF能否如BTC ETF一样带来一拨可观的资金净流入?目前来看并不乐观。

资金流动

牛市首先是一个资金现象。

根据资金来源,我们可以将去年以来BTC的走势分为4个阶段——

2023.01~09:稳定币净流出,买力来自场内逃顶资金回补仓位,BTC价格由16000美元抬升至32000美元;

2023.10~2024.01:在BTC ETF获批及减产预期推动下,稳定币净流入转正,之后持续上涨,推动BTC价格由32000美元抬升至49000美元;

2024.02~04:BTC ETF批复投机资金撤回后,ETF通道法币资金和稳定币通道资金持续流入,将BTC推至73000美元新高。因为ETF通道资金超过预期,BTC首次在减产前即创出新高。1月开始,长短手获利盘开始巨量抛售锁定收益,抛售在3月上旬达到高峰,随后BTC价格在3月18日见顶启动回调。

虽然三四月,仅稳定币通道分别有超过89亿、70亿美元的净流入,但巨量抛售将买力全部消耗,BTC价格止步于73000美元。

2024.05~06:BTC价格在3月之后即进入新高盘整区域,此前的大出清导致市场做多热情彻底熄灭,在美元高息威压之下,稳定币通道法币通道的资金流入在五、六月迅速萎缩至3.41和8.56亿美元。BTC在58000~73000美元构建了新高后整理箱体,并等待新资金入场。

牛市是新资金在乐观背景下涌入,重新估值推高资产价格,而长期持有者在价格上涨后抛售锁定利润的过程。在牛市发展过程中,抛售往往分几次进行,不久前发生的只是第一拨,下一次的抛售将在更高的价格实现后再次发生。

1月批复运营以来,BTC ETF被视作加密资产市场重要的新增资金流入通道。1月以来,全渠道总计流入138.82亿美元,但3月起伴随BTC价格止步73000美元后流入规模呈逐步下降趋势。

6月份ETF通道资金流入为6.41亿美元,与稳定币通道的8.56亿美元已相当接近。在5月报告中,我们提出“ETF通道资金有望成为为BTC进行定价的独立力量”。伴随规模的增长和决策意志的逐渐独立,这一通道的资金有望承担此一重任,其规模和行为值得持续关注,但目前尚难堪此任。

市场供应

在牛市中,长期投资者和短期投资者群体对BTC标的采用不同的估值体系,最终价格上涨之后,BTC由长期投资者流入短期投资者群体,价值也随之转移。

据此,牛市必然发生两种现象,“资金流入”和“BTC持有者群体转移”,两种现象相互影响,共同塑造市场走势。在上一节中我们分析了资金流入情况,本节我们聚焦BTC持有者群体的变化。

对去年以来长期投资者、短期投资者、交易所和矿工群体持仓进行分析,我们发现在2023年全年的前11个月长期投资者都在增仓,而短手在减仓。转折点发生在12月,这一月BTC价格逼近前期高点,长期投资者群体开始分发筹码,而短手群体开始增持。伴随BTC价格在3月创出历史新高,这种筹码交换的游戏达到顶峰。之后价格开始崩溃,长期投资者4月抛售规模迅速萎缩,在五、六月这种抛售完全结束,长期投资者重新开始增持筹码。

3~5月,市场各方围绕BTC前高价格69000美元所做的筹码交换是市场周期中的主要活动之一,它的发生意味着牛市第一阶段的进行。低频交易者(长期投资者)持有的筹码流入高频交易者(短期投资者)手中,市场流动性突然泛滥,新进资金被卖力消耗一空,价格下跌,投机遇冷,激情狂暴之后市场重回犹疑阶段。

牛市是否会就此戛然而止?我们将目光投向此前几轮牛市。

如上图绿色箱体所标识,在过去三轮牛市中我们都观察到,利用价格上涨后长期投资者会进行两轮大规模的筹码沽出来完成利润锁定。第一拨沽出会对价格上涨按下暂停键,第二拨沽出则会摧毁市场。历史上的第一拨沽出,按时间顺序分别持续了3个月、9个月和4个月,本轮从去年12月到3月恰好也是4个月,与上个周期相同。

依照历史规律,在第一拨沽出之后长手群体重回积累状态等待价格上行。如上图红色箱体所显示,在价格不断创下历史新高时再重回减持状态进行无情地抛售。此种分批沽出锁定利润的方式,符合长期投资者的行为模式,也符合市场运动的规律,因此我们认为这种沽出规律仍然适用于当下的加密资产市场。

据此,EMC Labs判断不久前发生的大抛售只是牛市的第一拨抛售,伴随长期投资者群体重回积累状态市场抛压减小,资金重回流入后市场将再拾升势继续上行。届时市场将迎来牛市的第二个也是最肥美的狂暴阶段。美元高利率环境的终结大概率在今年下半年发生,因此虽然目前市场信心低迷、交投清淡,我们仍乐观认为BTC大概率在秋季提前启动行情。

结语

市场运动是内外因相互作用的过程。

在刚刚过去的2024年上半年,场内长期投资者进行了第一拨抛售锁定了上百亿美元的利润,目前已重回积累。

美国11支BTC现货ETF的批复运行后,ETF通道流入了接近140亿美元,新增BTC持仓24万枚,累积持仓达到86万枚计531亿美元。

考虑到这一记录是在美元高利率环境下所取得的,这样的市场成绩已算非常出色。

美元仍未启动降息,全球资本市场资金压力已臻空前

牛市的第一阶段正在结束,第二阶段仍未打开。我们判断变数大概率在秋季发生。

最大的风险是美联储意外加息及抛售美债规模加大,Mt.Gox BTC发放及美国政府抛售所持BTC。

现在应是大雨滂沱之前最为压抑最为痛苦的时刻。

EMC Labs(涌现实验室)由加密资产投资人和数据科学家于2023年4月创建。专注区块链产业研究及Crypto二级市场投资,以产业前瞻、洞察及数据挖掘为核心竞争力,致力于以研究和投资方式参与蓬勃发展的区块链产业,推动区块链及加密资产为人类带来福祉。

菜鸟下载发布此文仅为传递信息,不代表菜鸟下载认同其观点或证实其描述。

相关文章

更多>>热门游戏

更多>>热点资讯

更多>>热门排行

更多>>- 僵尸速递手游排行榜-僵尸速递手游下载-僵尸速递游戏版本大全

- 玛雅盛世游戏版本排行榜-玛雅盛世游戏合集-2023玛雅盛世游戏版本推荐

- 天之赤月手游2023排行榜前十名下载_好玩的天之赤月手游大全

- 群英之战手游排行-群英之战免费版/单机版/破解版-群英之战版本大全

- 2023恐怖病人手游排行榜-恐怖病人手游2023排行榜前十名下载

- 放学别跑手游排行榜-放学别跑手游下载-放学别跑游戏版本大全

- 多种热门耐玩的烈火皇城破解版游戏下载排行榜-烈火皇城破解版下载大全

- 地心守护游戏排行-地心守护所有版本-地心守护游戏合集

- 云霄仙宫排行榜下载大全-2023最好玩的云霄仙宫前十名推荐

- 梦想之石游戏版本排行榜-梦想之石游戏合集-2023梦想之石游戏版本推荐

- 诡船谜案系列版本排行-诡船谜案系列游戏有哪些版本-诡船谜案系列游戏破解版

- 荒野术士手游2023排行榜前十名下载_好玩的荒野术士手游大全